2020年最惨的货币非土耳其里拉莫属了。

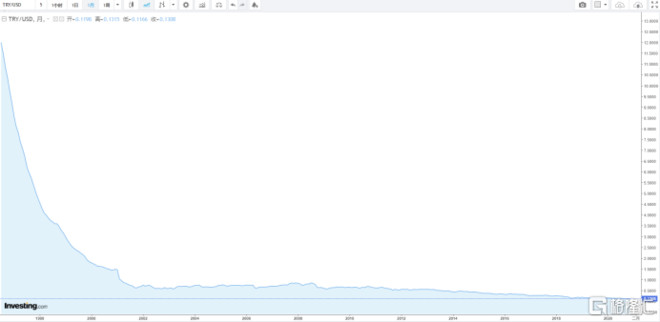

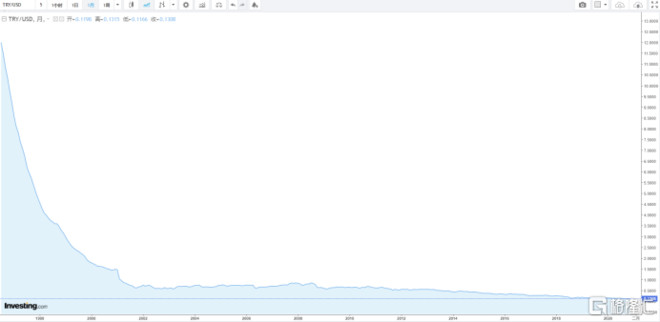

年初以来,里拉兑美元汇率从0.1681持续下跌,11月初一度贬值超过30%。而如果把时间跨度放宽至一年,下跌幅度达到了33%。

近几天土耳其放宽外汇掉期交易的限制,帮助里拉回了一口血。截至目前,今年土耳其里拉仍贬值约25%。

冰冻三尺,非一日之寒。

对“浪漫的土耳其”而言,2020的疫情充其量只是导火线,而非罪魁。

数据来源:英为财情

一、被裹挟的央行

众所周知,为了维护一国货币的币值稳定,大多数国家的央行于政府都是相对独立。

尽管有些时候,央行的货币政策需要为整体经济做出牺牲,特别是在一些特殊时期,比如金融危机和疫情,但他们总归还是市场的信心支柱。

但总有那么些国家是例外。

2014年,曾任土耳其总理的雷杰普·塔伊普·埃尔多安当选总统。

2017年,修宪公投通过,土耳其政体从实行了近百年的议会制更改为总统制。

作为总统权利扩大的一部分,2018年7月,埃尔多安公布了一批总统法令,赋予总统任命土耳其央行行长、副行长以及货币政策委员的权力。此前,埃尔多安已经任命其女婿担任财政部长。

换句话说,从这一刻起,埃尔多安真正手握货币、财政两大政策工具。

随后,土耳其议会投票通过决议,授予总统埃尔多安紧急处置权,允许他在土耳其出现可能蔓延至整个金融体系的负面事件时,采取任何必要措施加以应对。

关键在于,埃尔多安一直是低利率政策的支持者,他坚持高利率是"万恶之源",一直以来特立独行地认为是高利率导致了高通胀。这位自诩“利率之敌”的总统一直以来与土耳其央行意见不合,甚至在2018年谋求连任时,不断向央行施压,要求其削减借贷成本,以刺激信贷增长和基建。

市场忧心忡忡了整整一年,该来的终于还是来了。去年7月,埃尔多安撤职时任央行行长穆拉特·切廷卡亚,批评他没能调低利率,任命时任央行副行长乌伊萨尔接替。

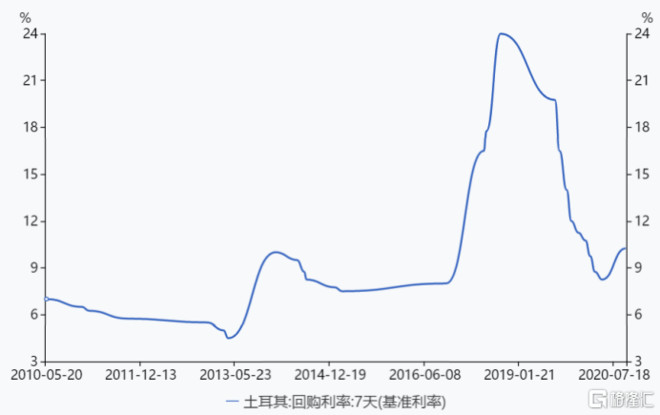

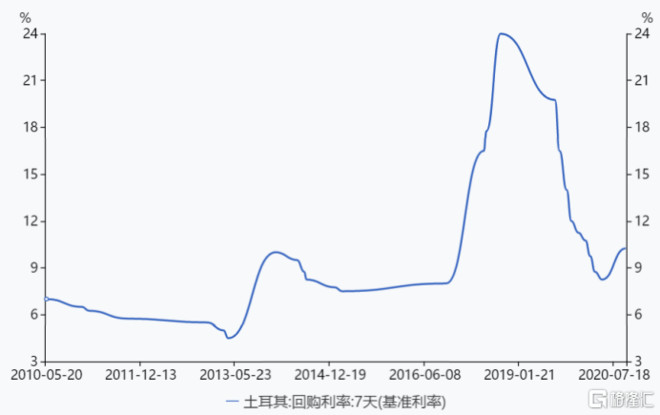

然后,一年之内,土耳其的利率从24%降至8.25%。

数据来源:同花顺IFind

现在,剧情再次重演。

今年9月末的时候,时任土耳其央行行长的乌伊萨尔为了阻止这种暴跌的趋势,着手实施了自该国2018年货币危机以来的首次加息,先是将基准的7天回购利率从8.25%上调至10.25%,再将央行后期流动性窗口贷款利率(LLW)调高了1.5个百分点至14.75%。

效果是有,但土耳其里拉的升值仅持续了两天,却付出了极大的代价:11月7日,乌伊萨尔被总统一纸公文踢出领导层。

土耳其央行,再无独立性。

二、40年前埋下的“炸弹”

但悲剧的源头不是央行和总统,而是它的经济结构。

账面上,土耳其的经济数据非常好看。21世纪以来,除2001年发生金融危机和2008年受到美国次贷危机影响,这个G20成员国的GDP年均增速保持在5%以上。

数据来源:Trading Economics

2003年,土耳其的人均GDP为4700美元,埃尔多安上台执政以来,创造了所谓的“经济奇迹”,人均GDP一度达到12500美元,无论是绝对值还是增速都远超中国,高等收入国家也仿佛触手可及。

数据来源:CEIC

可一深入了解这个国家的经济结构,就会发现这不过是金玉其外罢了。

20世纪初,还是固定汇率制的天下,和众多发展中国家一样,土耳其选择的发展模式是“进口替代性工业化”,即出口初级产品和原材料换取外汇,用换来的外汇进口国外先进设备发展国内工业,再用贸易壁垒保护“国内幼稚工业”。

关在象牙塔里面的土耳其企业并不争气,吃了几十年的好处却没什么进步,除钢铁工业、建筑业等基础设施相关行业以外其余制造业在国际上都是吊车尾,属于一放开市场就会被国际企业瓜分殆尽的那种。

70年代布雷顿森林体系解体,加上石油危机,土耳其受到波及,外汇储备大幅缩水,固定汇率制度难以为继,国内出现了严重的滞胀+高失业率+高额财政赤字的局面。

于是,为了解决危机,土耳其在1980年开始了经济自由化改革:

1、换用浮动汇率制;

2、放开国际资本流动与外汇兑换(1989年实现完全可自由兑换);

3、实现国有企业私有化;

4、放宽外来投资门槛,积极扶持新兴服务业。

常言道,饭要一口一口吃,路要一步一步走

Copyright 2011 分析师联盟 All rights reserved

电话:153-1193-9992 138-1091-2500 邮箱: linyuweb@126.com 地址:北京市东城区王府井大街99号

京ICP备14030259号-1

2011